2013年审计师《审计专业相关知识》复习:所得税费用

第三节 所得税费用(掌握)

一、税前会计利润与应纳税所得额

差异体现在:

1.确认口径不同(永久性的差异):应交税费-应交所得税依照应纳税所得额而来,是税法口径;而非依照税前会计利润,采用会计口径这两者之前会出现差异。

2.确认时间不同(暂时性的差异)

二、所得税费用

(一)当期所得税费用――应交税费――应交所得税

应纳税所得额=会计利润+纳税调整增加额-纳税调整减少额

举例1:企业收入5000,费用4000,假如4000中有500是罚款,则会计上利润总额1000,税法上应纳税所得额为1500(5000-3500或1000+500)。

举例2:企业收入5000,费用4000,假如4000中有福利500,税法允许的上限是200,则会计上利润总额1000,税法上应纳税所得额为1300(5000-3700或1000+(500-200))。

(1)纳税调整增加额:超过税法规定标准的工资支出、业务招待费支出;税收滞纳金、罚款、罚金;减值准备;超过税法标准的折旧、摊销等

(2)纳税调整减少额:前五年内未弥补的亏损;国债利息收入;研发支出的加计扣除等

【注意】简易方法:费用类,可以“加会计,减税法”;收入类,可以“减会计,加税法”。

借:所得税费用

贷:应交税费――应交所得税

(二)递延所得税费用

由于暂时性差异的发生或转回而确认的所得税费用

1.递延所得税资产、递延所得税负债

所得税费用的确认采用资产负债表债务法,既要确认当期所得税费用,也要确认递延所得税费用。

【注意】所得税费用包括当期所得税费用和递延所得税费用(或收益,下同)。

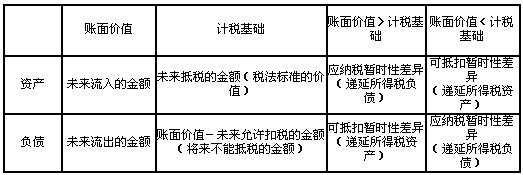

暂时性差异的判断

【注意】账面价值和计税基础的差算出的差异是期末的,可抵扣(应纳税)暂时性差异*税率=期末的递延所得税资产(负债),与期初相比,得出应当计提或者冲回的递延所得税资产(负债)――期末大于期初计提,期初大于期末冲回。

|

递延所得税资产: |

2.递延所得税费用(收益)

递延所得税费用:递延所得税资产减少、递延所得税负债增加引起的所得税费用

递延所得税收益:递延所得税资产增加、递延所得税负债减少引起的所得税费用

【合格标准】【成绩查询】【考后交流】 审计师考试保过套餐双节特惠

2013年审计师考试招生简章 2013年审计师考试报名时间预估

2013年审计师考试报名时间预估

2013年审计师考试时间10月13日 2012年审计师考试成绩查询方式汇总

最新资讯

- 2020年初中级审计师考试大纲汇总(4月30日更新)2020-04-30

- 2019年审计师教材变化汇总(6.27更新完毕)2019-06-27

- 审计师行业动态:邢台市审计局按需施教加强审计干部培训2019-04-24

- 2019年审计师考试四个阶段通关攻略2019-02-28

- 2018年审计师《企业财务管理》精选笔记财管目标和职能2018-01-24

- 2018年审计师《企业财务管理》精选笔记财管含义和内容2018-01-24

- 2018年审计师《企业财务管理》精选笔记利润管理2018-01-24

- 2018年审计师《企业财务管理》精选笔记非股份制企业利润分配2018-01-24

- 2018年审计师《企业财务管理》精选笔记股份制企业利润分配2018-01-24

- 2018年审计师《企业财务管理》精选笔记利润及其分配管理2018-01-24

打卡人数

打卡人数