2012年税务代理实务辅导:消费税纳税申报(2)

4.自产自用应税消费品$lesson$

(1)用于连续生产应税消费品的不纳税。

(2)用于其他方面的,应于移送使用时纳税。

纳税人自产自用的应税消费品,应按照纳税人生产的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

组成计税价格=(成本+利润)÷(1-消费税税率)

复合计税的组成计税价格:组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1―比例税率);

注意:以上二种方法存在先后顺序,如果题干给出的同类消费品正常的销售价格,则直接使用该价格,不再考虑组成计价格,同时,上述公式不仅适用于从价定率征收,同时适用复合计税方法计算消费税。

5.委托加工应税消费品

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

注意:采用复合计税方法计算消费税的,也采用上述计算公式计算组成计税价格。

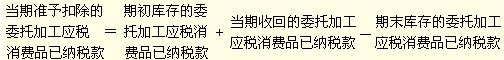

当期准予扣除委托加工收回的应税消费品已纳消费税税款的计算公式是:

6.兼营不同税率应税消费品

纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额、销售数量。未分别核算销售额、销售数量,或者将不同税率的应税消费品组成成套消费品销售的,从高适用税率。

7.出口应税消费品退(免)税的计算

外贸企业从生产企业购进应税消费品直接出口或受其他外贸企业委托代理出口应税消费品的应退消费税税款,分两种情况处理:

(1)属于从价定率征收的应税消费品,应依照外贸企业从工厂购进货物时征收消费税的价格计算,其公式为:

应退消费税税额=出口货物工厂销售额×税率

(2)属于从量定额征收的应税消费品,应依照货物购进和报关出口的数量计算,其公式为:

应退消费税税额=出口数量×单位税额

注意:生产企业出口自产的应税消费品,直接免税,不涉及退税。

[例题7-3]某酒厂生产粮食白酒,2009年6月销售自产粮食白酒200吨,其中50吨售价为20000元/吨,另150吨售价为20100元/吨;销售自产黄酒100吨,售价为2000元/吨;销售白酒炮制的药酒5吨,售价为10000元/吨,(上述均为不含增值税单价)。粮食白酒适用复合税率,比例税率为20%,定额税率为0.5元/斤;黄酒定额税率为240元/吨;药酒比例税率为10%。

根据上述条件,计算该厂当月应纳消费税额如下:

(1) 销售白酒应纳税额=(20000×50+20100×150)×20%+200×2000×0.5=1003000(元)

(2) 销售黄酒应纳税额=100×240=24000(元)

(3) 销售药酒应纳税额=10000×5×10%=5000(元)

该厂当月消费税总额=1003000+5000+24000=1032000(元)

最新资讯

- 2025年税务师考前几页纸,再看一遍,上考场!2025-11-14

- 考前回顾!2025年税务师税法二52个必背公式2025-11-13

- 考前强化记忆!2025年税务师税法一87个必背公式2025-11-12

- 考前慌到失眠?2025年税务师《财务与会计》33个 “救命考点” 速记,看完心里有底了2025-11-05

- 考前救命!2025年税务师《涉税服务相关法律》31个考点熬夜速记2025-11-05

- 2025年税务师《涉税服务实务》考前19个速记考点公布2025-11-05

- 最后10天!2025年税务师税法二考前14个考点速记~背起来2025-11-05

- 抢分必备!2025年税务师税法一考前35个考点速记,抓紧打印2025-11-05

- 熬夜也要背!2025年税务师5科考前几页纸2025-10-15

- 干货合集!2025年税务师考试冲刺资料:考前几页纸+模拟卷+历年真题+公式汇总2025-10-14

打卡人数

打卡人数